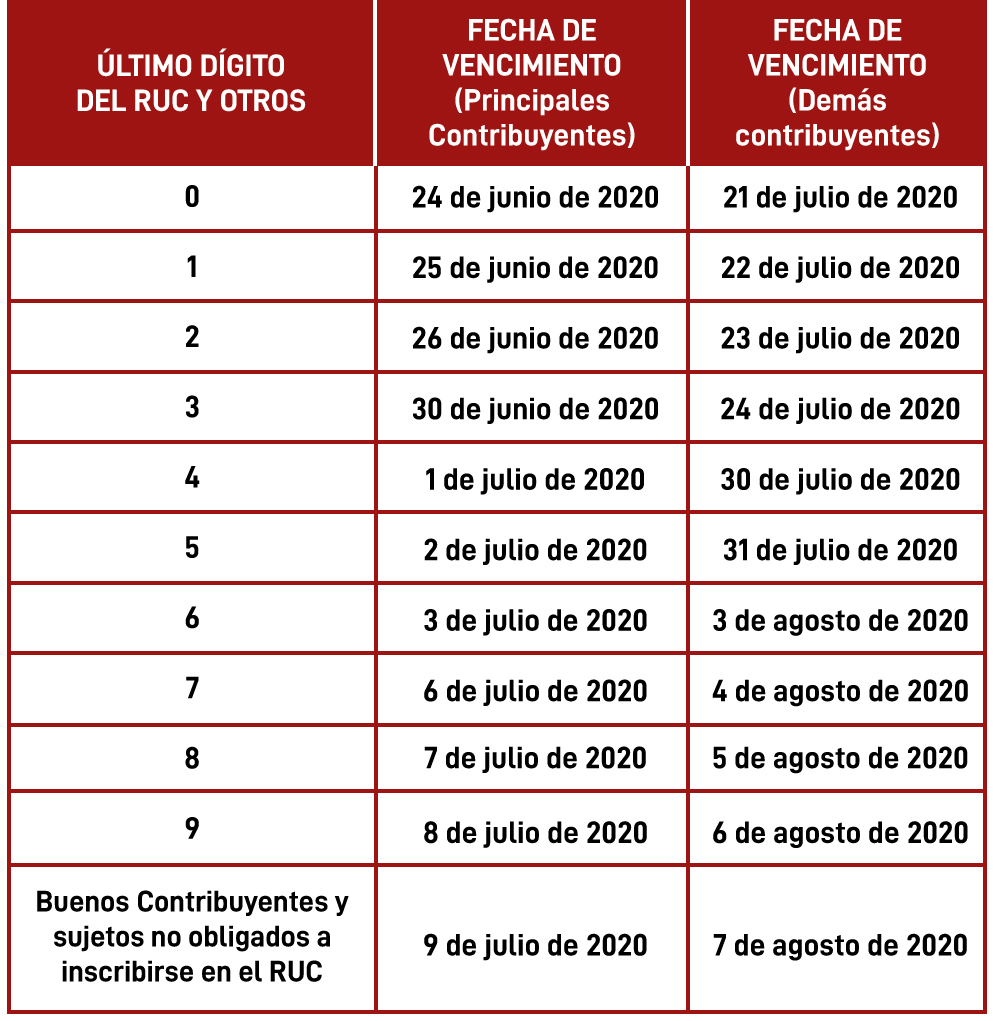

Amplían alcances de prórroga de plazo para declaración y pago del Impuesto a la Renta del ejercicio 2019.- Mediante Resolución de Superintendencia N° 099-2020/SUNAT, publicada el 30 de mayo de 2020, se ha dispuesto que los deudores tributarios perceptores de rentas de la tercera categoría que en el ejercicio gravable 2019 hubieran obtenido ingresos netos de hasta 5,000 UIT (S/ 21’000,000.00) o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe, deberán presentar la Declaración Jurada Anual del Impuesto a la Renta y del ITF de acuerdo al cronograma de vencimientos siguiente:

Se establece una nueva prórroga de los plazos para el cumplimiento de obligaciones tributarias por la ampliación de la declaratoria de emergencia nacional.- Debido a la prórroga del Estado de Emergencia Nacional hasta el 30 de junio de 2020, mediante la Resolución de Superintendencia N° 099-2020/SUNAT, publicada el 30 de mayo de 2020, se establecen nuevas fechas de vencimiento de determinadas obligaciones tributarias:

A) Para los contribuyentes perceptores de rentas de la tercera categoría que no fueron designados como Principales Contribuyentes y que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de hasta 2,300 UIT (S/ 9’660,000) o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe:

i) Las fechas de vencimiento para la declaración y pago de las obligaciones tributarias mensuales correspondientes al mes de febrero de 2020, incluyendo las relacionadas con el PLAME, se prorrogan según el siguiente detalle:

ii) Se prorrogan las fechas máximas de atraso del Registro de Ventas e Ingresos y del Registro de Compras electrónicos del anexo II de la Resolución de Superintendencia N° 269-2019/SUNAT (aplicable a los contribuyentes obligados a llevar libros de forma electrónica desde el 2020) correspondiente al mes de febrero de 2020, se prorrogan según el siguiente detalle:

iii) Se amplía hasta el 20 de julio de 2020 los plazos máximos de atraso de los libros y registros vinculados a asuntos tributarios llevados de manera física (Resolución No. 234-2006/SUNAT) y de forma electrónica (Resolución No. 286-2009/SUNAT), que originalmente vencían entre el 16 de marzo de 2020 y hasta el mes de junio de 2020.

iv) Hasta el 10 de julio de 2020, los plazos de envío a la SUNAT -directamente o a través del OSE, según corresponda- de las declaraciones informativas y comunicaciones del Sistema de Emisión Electrónica que vencían originalmente desde el 16 de marzo de 2020 hasta el 10 de mayo de 2020.

v) Se dispone que serán de aplicación estos nuevos vencimientos a fin de contabilizar el plazo con el que cuentan los sujetos que presenten una solicitud de devolución del saldo a favor materia del beneficio a partir de marzo o en meses posteriores.

Los Principales Contribuyentes que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de hasta 2,300 UIT (S/ 9’660,000) mantienen los plazos previstos en el artículo único de la Resolución de Superintendencia No. 55-2020-SUNAT.

B) Para los contribuyentes perceptores de rentas de la tercera categoría que no fueron designados como Principales Contribuyentes y que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de hasta 5,000 UIT (S/ 21’000,000) o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe:

i) Las fechas de vencimiento para la declaración y pago de las obligaciones tributarias mensuales correspondientes a los meses de Marzo a Agosto de 2020, se prorrogan según el siguiente detalle:

(ii) Se prorrogan las fechas máximas de atraso del Registro de Ventas e Ingresos y del Registro de Compras electrónicos del anexo II de la Resolución de Superintendencia N° 269-2019/SUNAT (aplicable a los contribuyentes obligados a llevar libros de forma electrónica desde el 2020) de los meses de marzo a agosto de 2020, conforme al siguiente detalle:

iii) Se prorrogan las fechas máximas de atraso del Registro de Ventas e Ingresos y del Registro de Compras electrónicos del anexo III de la Resolución de Superintendencia N° 269-2019/SUNAT (aplicable a los contribuyentes obligados a llevar libros de forma electrónica desde el 2020) de los meses de enero a mayo de 2020, conforme al siguiente detalle:

Los Principales Contribuyentes que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de hasta 5,000 UIT (S/ 21’000,000) mantienen los plazos establecidos en el numeral 2.1 del artículo 2 de la Resolución de Superintendencia No. 65-2020-SUNAT.

C) Para los contribuyentes perceptores de rentas de la tercera categoría que no fueron designados como Principales Contribuyentes y que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de más de 2,300 UIT (S/ 9’660,000) hasta 5,000 UIT (21’000,000) o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe:

i) Se amplía hasta el 20 de julio de 2020 los plazos máximos de atraso de los libros y registros vinculados a asuntos tributarios llevados de manera física (Resolución N° 234-2006/SUNAT) y de forma electrónica (Resolución N° 286-2009/SUNAT), que originalmente vencían entre el 16 de marzo de 2020 y hasta el mes de junio de 2020.

ii) Se prórroga hasta el 10 de julio de 2020 los plazos de envío a la SUNAT -directamente o a través del OSE, según corresponda- de las declaraciones informativas y comunicaciones del Sistema de Emisión Electrónica que vencían originalmente desde el 16 de marzo de 2020 hasta el 10 de mayo de 2020.

iii) Se dispone que serán de aplicación estos nuevos vencimientos a fin de contabilizar el plazo con el que cuentan los sujetos que presenten una solicitud de devolución del saldo a favor materia del beneficio a partir de marzo o en meses posteriores.

Los Principales Contribuyentes que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de más de 2,300 UIT (S/ 9’660,000) hasta 5,000 UIT (21’000,000) mantienen los plazos establecidos en el numeral 2.2 del artículo 2 de la Resolución de Superintendencia No. 65-2020-SUNAT.

Aprueban la Mesa de Partes Virtual de SUNAT.- Mediante la Resolución de Superintendencia N° 077-2020/SUNAT, publicada el 8 de mayo de 2020, se crea la plataforma “Mesa de Partes Virtual de SUNAT” (MPV-SUNAT), con la finalidad de facilitar la presentación virtual de documentos vinculados a determinados procedimientos.

Para estos efectos, el contribuyente debe ingresar a la web: https://www.sunat.gob.pe/ol-at-ittramitedoc/registro/iniciar; indicar el procedimiento que se iniciará y adjuntar el formulario correspondiente así como los documentos que lo sustenten.

La MPV-SUNAT no se utiliza para la presentación de: (i) documentos que dan inicio a procedimientos de aprobación automática, salvo que la norma de la materia indique expresamente que se usará la MPV-SUNAT; (ii) declaraciones, solicitudes u otros documentos que conforme a la norma de la materia puedan presentarse a través del sistema SUNAT Operaciones en Línea (SOL); y, (iii) declaraciones, solicitudes u otros documentos que deba realizarse en forma presencial porque así lo establece una norma con rango de ley o decreto supremo, porque se requiera de un aplicativo para validar información o porque la naturaleza de la documentación así lo exige (por ejemplo las cartas fianzas o notariales).

Es responsabilidad del contribuyente revisar constantemente el correo electrónico proporcionado, o, en el caso de contar con CLAVE SOL, el buzón electrónico de SUNAT Operaciones en Línea.

Extensión del plazo del arrastre de pérdidas bajo el sistema A) hasta por 5 años.- Mediante el Decreto Legislativo N° 1481, publicado el 8 de mayo de 2020, se dispone que los contribuyentes peruanos que generen rentas de tercera categoría que hubiesen optado u opten, por compensar su pérdida neta total de tercera categoría de fuente peruana bajo el sistema a) de compensación de pérdidas previsto en el artículo 50° de la Ley del Impuesto a la Renta, podrán compensar la pérdida que registren en el ejercicio gravable 2020 imputándola año a año, hasta agotar su importe, a las rentas netas de tercera categoría que obtengan en los 5 ejercicios inmediatos posteriores computados a partir del ejercicio gravable 2021; es decir hasta el 2025, inclusive.

El saldo que no resulte compensado una vez transcurrido ese lapso, no podrá computarse en los ejercicios siguientes.

Establecen Régimen Especial de Depreciación y nuevos plazos de depreciación para determinados bienes.-

A) Mediante el Decreto Legislativo N° 1488, publicado el 10 de mayo de 2020, se establece, de manera excepcional y temporal, un régimen especial de depreciación para los contribuyentes del Régimen General del Impuesto a la Renta, cuyos aspectos principales son los siguientes:

(i) Sean totalmente afectados a la producción de rentas gravadas de tercera categoría.

(ii) La construcción se hubiera iniciado a partir del 1 de enero de 2020. Para estos efectos, se entiende como inicio de la construcción el momento en que se obtenga la licencia de edificación u otro documento que establezca el Reglamento[1].

(iii) Hasta el 31 de diciembre de 2022, la construcción tenga un avance de obra de por lo menos el 80%. Tratándose de construcciones que no hayan concluido hasta el 31 de diciembre de 2022, se presume que el avance de obra a dicha fecha es menor al 80%, salvo que el contribuyente pruebe lo contrario. Se entiende que la construcción ha concluido cuando se haya obtenido del municipio la conformidad de obra u otro documento que establezca el Reglamento.

Los edificios y construcciones comprendidos en este régimen que empiecen a depreciarse en el ejercicio 2020, aplican la tasa de depreciación del 20% anual a partir del ejercicio 2021, de ser el caso, excepto en el último ejercicio en el que se aplica el porcentaje de depreciación menor que corresponda.

Este régimen especial de depreciación también puede ser aplicado por los contribuyentes que, durante los años 2020, 2021 y 2022, adquieran en propiedad las edificaciones y las construcciones que cumplan las condiciones antes mencionadas. No se aplica esta regla cuando dichos bienes hayan sido construidos total o parcialmente antes del 1 de enero de 2020.

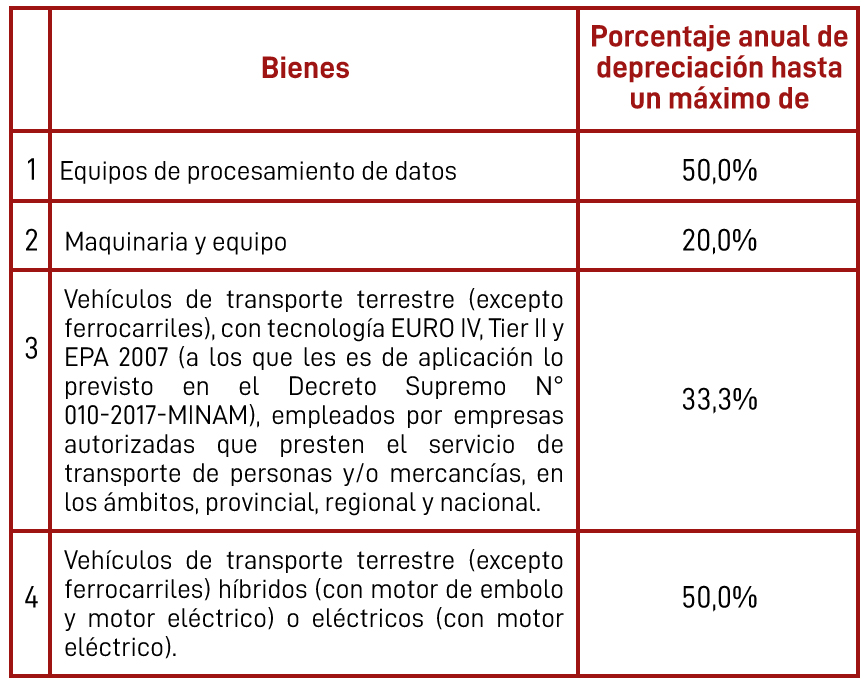

2. A partir del ejercicio 2021, los bienes que se señalan a continuación, adquiridos en los ejercicios 2020 y 2021, afectados a la producción de rentas gravadas, se depreciarán aplicando el porcentaje que resulte de la siguiente tabla, hasta su total depreciación:

Si estos bienes empiezan a depreciarse en el ejercicio 2020, se aplica la tasa que resulte de la tabla a partir del ejercicio 2021, de ser el caso, excepto en el último ejercicio en el que se aplica el porcentaje de depreciación menor que corresponda.

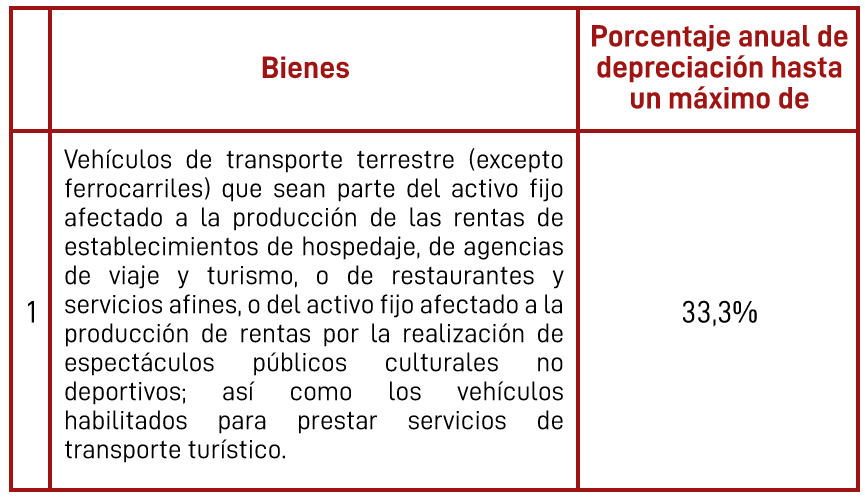

B) Asimismo, mediante el Decreto Legislativo N° 1488, se establece un régimen especial y temporal de depreciación aplicable al activo fijo de contribuyentes dedicados a ciertas actividades:

Esta regla se aplica respecto de los edificios y construcciones a los que no les resulte de aplicación el régimen especial de depreciación a que se refieren el acápite A) precedente.

C) Los regímenes de depreciación contemplados en el Decreto Legislativo N° 1488, no son aplicables a las inversiones que, al 10 de mayo de 2020, estuvieran comprendidas en los convenios de estabilidad jurídica suscritos al amparo de los Decretos Legislativos N° 662 y 757 y en otros contratos suscritos con cláusulas de estabilidad tributaria, aun cuando respecto de dichas inversiones no haya iniciado el plazo de estabilidad; salvo la renuncia a dichos convenios o contratos.

D) El Decreto Legislativo N° 1488 entra en vigencia el 1 de enero de 2021.

Aprueban nuevo Régimen de Aplazamiento y/o Fraccionamiento de deudas tributarias administradas por la SUNAT (RAF).- Mediante Decreto Legislativo N° 1487, publicado el 10 de mayo de 2020, se crea el RAF para brindar facilidades de pago a los contribuyentes afectados por las medidas de aislamiento e inmovilización social dispuestas en el Estado de Emergencia Nacional.

1. Para acogerse al RAF, los contribuyentes –entre otros requisitos– deberán:

i. Haber presentado las declaraciones mensuales de IGV y pagos a cuenta de marzo y abril de 2020.

ii. Cuando se perciba renta de tercera categoría, haber disminuido sus ingresos mensuales.

Para este efecto, como regla general, se debe comparar el resultado de sumar los ingresos netos mensuales de los períodos tributarios de marzo y abril del ejercicio 2020 con los ingresos netos mensuales de los mismos períodos del ejercicio 2019.

iii. Al día hábil anterior a la fecha de presentación de la solicitud de acogimiento, no deben contar con saldo mayor al 5% de la UIT en cualquiera de las cuentas que tengan en el Banco de la Nación por concepto de las operaciones sujetas al SPOT, ni ingresos como recaudación pendientes de imputación por dicho importe.

iv. Haber presentado todas las declaraciones que correspondan a la deuda tributaria por la que se solicita el acogimiento al RAF. Cuando la deuda se encuentre contenida en una resolución de determinación, no será necesaria la presentación de la declaración.

2. Se pueden acoger las deudas tributarias que constituyen ingresos del Tesoro Público o de ESSALUD, más los intereses legales, cualquiera sea el estado en que aquellas se encuentren (incluso en cobranza coactiva o impugnación).

Tratándose de los pagos a cuenta del impuesto a la renta se pueden acoger:

i. Los intereses que corresponde aplicar sobre los pagos a cuenta del impuesto a la renta si hubiere vencido el plazo para presentar la declaración jurada del ejercicio y efectuar el pago de regularización, o si hubiere presentado dicha declaración, lo que ocurra primero.

ii. Los pagos a cuenta por rentas de la tercera categoría de los períodos enero, febrero y marzo de 2020, siempre que el plazo del aplazamiento y/o fraccionamiento concluya hasta el 31 de diciembre de 2020.

3. No están comprendidas las deudas generadas por tributos retenidos o percibidos; las incluidas en un procedimiento concursal o de liquidación judicial o extrajudicial; ni, las deudas por pagos a cuenta del Impuesto a la Renta de abril a diciembre de 2020.

4. La presentación de la solicitud de acogimiento suspende la cobranza de la deuda tributaria.

5. Los plazos máximos que se otorgan en el RAF son: (a) solo aplazamiento: hasta 6 meses; (b) tratándose de aplazamiento y fraccionamiento: hasta 6 meses de aplazamiento y hasta 30 meses de fraccionamiento; y, (c) solo fraccionamiento: hasta 36 meses.

6. La tasa de interés mensual aplicable será de 0.40%.

7. Mediante Resolución de Superintendencia, la SUNAT regulará la forma y condiciones para presentar la solicitud de acogimiento al RAF.

8. El acogimiento se podrá solicitar desde la fecha de entrada en vigencia de la Resolución de Superintendencia referida en el punto anterior hasta el 31 de agosto de 2020.

Disposiciones vinculadas a la declaración jurada mensual del Impuesto a la Renta y el Impuesto General a las Ventas (IGV).- A través de la Resolución de Superintendencia N° 076-2020/SUNAT, publicada el 8 de mayo de 2020:

i) Se modifica el formulario “Declara Fácil 621 IGV-Renta Mensual” a fin de que los contribuyentes del Impuesto a la Renta de tercera categoría puedan ejercer la opción de modificar o suspender los pagos a cuenta correspondientes a los periodos de abril a julio de 2020, conforme al régimen especial creado por el Decreto Legislativo N° 1471.

ii) Se aprueba la versión 5.7 del PDT N° 621 IGV – Renta mensual, el cual será utilizado para presentar declaraciones originales, sustitutorias o rectificatorias que correspondan, excepto en el caso en que se ejerza la opción de modificar o suspender los pagos a cuenta de abril a julio de 2020, conforme al régimen especial creado por el Decreto Legislativo N° 1471, en cuyo caso se deberá utilizar el “Declara Fácil 621 IGV-Renta Mensual”.

Inscripción y reactivación del RUC a través de la Mesa de Partes Virtual de la SUNAT (MPV-SUNAT).- A través de la Resolución de Superintendencia N° 078-2020/SUNAT, publicada el 9 de mayo de 2020, se permite el uso de la MPV-SUNAT para la presentación de las solicitudes, formularios y la información necesarios para la inscripción en el RUC o la reactivación del mismo. Dos días hábiles después del ingreso de la solicitud, la SUNAT se comunicará con el contribuyente, al teléfono móvil que se proporcione, para validar la información y concluir con el procedimiento.

Inscripción en el RUC para contribuyentes constituidos a través del SID-SUNARP.- Con la Resolución de Superintendencia N° 086-2020/SUNAT, publicada el 17 de mayo de 2020, se establece que los sujetos que se constituyan a través del SID-SUNARP podrán inscribirse el RUC a través del Sistema Integrado de Servicios Públicos Virtuales (SISEV) y obtener el código de usuario y la Clave SOL a través de SUNAT Virtual.

Procedimiento temporal para la obtención del código de usuario y clave SOL a través del APP Personas SUNAT.- Mediante la Resolución de Superintendencia N° 090-2020/SUNAT, publicada el 20 de mayo de 2020, se prevé un procedimiento especial vigente hasta el 15 de agosto de 2020 para la obtención del código de usuario y/o clave SOL a través del APP Personas SUNAT.

Se prorroga los plazos de envío de las declaraciones informativas y comunicaciones relativas al Sistema de Emisión Electrónica (SEE).- A través de la Resolución de Superintendencia N° 090-2020/SUNAT, publicada el 20 de mayo de 2020, se prorroga hasta el 9 de junio de 2020 los plazos que vencían originalmente entre el 16 de marzo de 2020 y el 10 de mayo de 2020, para los sujetos designados como principales contribuyentes que en el ejercicio gravable 2019 hubieren obtenido ingresos netos de tercera categoría de hasta 2300 UIT o hubieren obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen ese importe.

Asimismo, se prorroga hasta el 9 de junio de 2020, los plazos que vencían entre el 31 de marzo y 10 de mayo de 2020, para los sujetos designados como principales contribuyentes que en el ejercicio gravable 2019 hubieren obtenido ingresos netos de tercera categoría de más de 2300 UIT hasta 5000 UIT o hubieren obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen ese importe.

Cronograma de presentación de la declaración de la información financiera para el intercambio automático de información.- A través de la Resolución de Superintendencia N° 082-2020/SUNAT, publicada el 13 de mayo de 2020, se dispone que la declaración jurada informativa a que se refiere la Resolución de Superintendencia N° 270-2019/SUNAT, que contenga la información financiera correspondiente al año 2019, se presentará ante la SUNAT según el siguiente cronograma:

Este cronograma también será aplicable para la presentación de la declaración Reporte Financiero – ECR correspondiente al año 2018 respecto de las cuentas preexistentes de alto valor de las personas naturales que se presenta en el año 2020.

Pago de la deuda tributaria con documentos valorados electrónicos.- Mediante la Resolución de Superintendencia N° 085-2020/SUNAT, publicada el 17 de mayo de 2020, se regula el procedimiento para realizar el pago de la deuda tributaria declarada o contenida en valores, mediante Certificados de Inversión Pública Regional y Local (CIPRL), Certificados de Inversión Pública Gobierno Nacional (CIPGN) y Documentos Cancelatorios – Tesoro Público (DCTP) electrónicos a través del servicio Mis declaraciones y pagos.

Para estos efectos, se ha aprobado el Formulario Virtual N° 1671 – Boleta de pago con documentos valorados, el cual se utilizará:

Aplazamientos y/o fraccionamientos tributarios.- A través de la N° 096-2020/SUNAT, publicada el 28 de mayo de 2020, se dispone para todos los deudores tributarios con aplazamientos y/o fraccionamientos concedidos y vigentes hasta el 15 de marzo de 2020 (comprende a los grandes contribuyentes), que la falta de pago oportuno de las cuotas que venzan el 31 de marzo y el 30 de junio de 2020 no serán computadas para la pérdida del aplazamiento y/o fraccionamiento, si se pagan hasta el 31 de julio de 2020 con los intereses moratorios que correspondan.

Prorrogan suspensión de plazos de procedimientos administrativos.- Mediante el Decreto Supremo 87-2020-PCM, se prorroga hasta el 10 de junio del 2020 la suspensión del cómputo de los plazos de tramitación de los procedimientos administrativos sujetos a silencio positivo y negativo que se encuentren en trámite a la entrada en vigencia de la presente norma, regulado en el numeral 2 de la Segunda Disposición Complementaria Final del Decreto de Urgencia Nº 026-2020, ampliado por el Decreto Supremo Nº 076-2020-PCM.

Igualmente, se prorroga hasta el 10 de junio del 2020 la suspensión del cómputo de plazos de inicio y tramitación de los procedimientos administrativos y procedimientos de cualquier índole, incluso los regulados por leyes y disposiciones especiales previstos en el artículo 28 del Decreto de Urgencia Nº 029-2020, ampliado por el Decreto de Urgencia Nº 053-2020.

Las entidades públicas están facultadas a aprobar mediante resolución de su titular, el listado de procedimientos que no se encuentra sujeto a la suspensión de plazos.

Cómputo de prescripción de la acción de cobro durante el Estado de Emergencia Nacional.- En el Informe N° 031-2020-SUNAT/7T0000, la SUNAT establece que la declaratoria de Estado de Emergencia Nacional y el aislamiento social obligatorio (cuarentena) dispuesto por el Gobierno Nacional a través del Decreto Supremo N° 044-2020-PCM y normas ampliatorias, suspende el plazo de prescripción de la acción de la Administración Tributaria para exigir el pago de la deuda tributaria, durante el tiempo que dicha declaratoria impida a esta cumplir con la referida función.

Suspensión de plazos en procedimientos tributarios durante el Estado de Emergencia Nacional.- A través del Informe N° 027-2020-SUNAT/7T0000, se precisa lo siguiente:

i) Por efecto del Decreto de Urgencia N° 026-2020 y el Decreto Supremo N° 076-2020-PCM, se suspenden por 45 días hábiles los plazos de tramitación de los procedimientos administrativos en materia tributaria seguidos ante la SUNAT que estén sujetos a silencio administrativo positivo o negativo y que hayan sido iniciados antes del 16 de marzo de 2020 siendo que, en este caso, el cómputo de los 45 días del periodo de suspensión se inició el 16 de marzo de 2020 y culminaría el 20 de mayo de 2020.

ii) De acuerdo con los Decretos de Urgencia N° 029-2020 y 053-2020, se suspenden por 45 días hábiles los plazos de inicio y de tramitación de los procedimientos administrativos y de procedimientos de cualquier índole seguidos ante la SUNAT; siendo que, en este caso, el cómputo de los 45 días hábiles del período de suspensión se inició el 23 de marzo de 2020 y culminaría el 27 de mayo de 2020[2].

Emisión de comprobantes de pago por consorcio.- Mediante el Informe N° 023-2020-SUNAT/7T0000, se establece que en el caso de un consorcio sin contabilidad independiente con vencimiento a plazo menor de tres (3) años, integrado por una empresa peruana y una empresa extranjera, corresponderá a cada una de éstas emitir individualmente sus comprobantes de pago por las operaciones que realicen en el marco de dicho consorcio.

En el caso del consorciado extranjero, se deberá emitir comprobantes de pago que cumplan con las características y requisitos mínimos establecidos en el Reglamento de Comprobantes de Pago en la medida que realice sus actividades económicas en el país a través de una sucursal o un establecimiento permanente. De no ser así, los documentos que emita deberán consignar por lo menos, su nombre, denominación o razón social y domicilio, así como la fecha y el monto de la operación a efectos que pueda ser deducido, de ser el caso, como gasto por una empresa peruana.

JURISPRUDENCIA

Nulidad de Orden de Pago: desconocimiento de beneficios tributarios.- La SUNAT emitió órdenes de pago por los intereses de los pagos a cuenta del Impuesto a la Renta al considerar que al contribuyente no le resultaban aplicables los beneficios previstos en la Ley N° 27360, Ley de Promoción del Sector Agrario.

El Tribunal Fiscal declaró la nulidad de estos actos toda vez que no correspondía que a través de órdenes de pago emitidas sobre la base del artículo 78° del Código Tributario se desconocieran los beneficios establecidos en la Ley N° 27360, siendo que en tal supuesto debió emitirse resoluciones de determinación

Crédito fiscal de gastos que incumplen requisitos de la Ley del Impuesto a la Renta.- La Administración Tributaria desconoció el crédito fiscal vinculado a gastos recreativos debido a que éstos habían superado el límite establecido por las normas del Impuesto a la Renta. Por su parte, el contribuyente afirmaba que limitaciones cuantitativas de dichas normas no pueden trasladarse al IGV.

El Tribunal Fiscal precisó que el artículo 18° de la Ley del IGV establece como requisitos –concurrentes y sustanciales– para el derecho al crédito fiscal que las respectivas adquisiciones sean permitidos como gasto o costo para la empresa, sobre la base de lo indicado en la legislación del Impuesto a la Renta, observando inclusive los límites de la deducibilidad de los gastos, ya que cualquier exceso a los parámetros de deducibilidad establecidos, al no constituir un gasto permitido, no permiten el uso del crédito fiscal. En consecuencia, el Tribunal Fiscal confirmó el reparo.